こんにちは。相続の話題はむずかしそうに感じるかもしれませんが、大切な財産をどう分けるかは誰にとっても気になるところ。今回は、不動産を相続したときの「分割方法」について、できるだけやさしく、わかりやすくお話ししたいと思います。ぜひ最後まで読んでみてくださいね。

Contents

そもそも相続で「不動産の分割」ってどうするの?

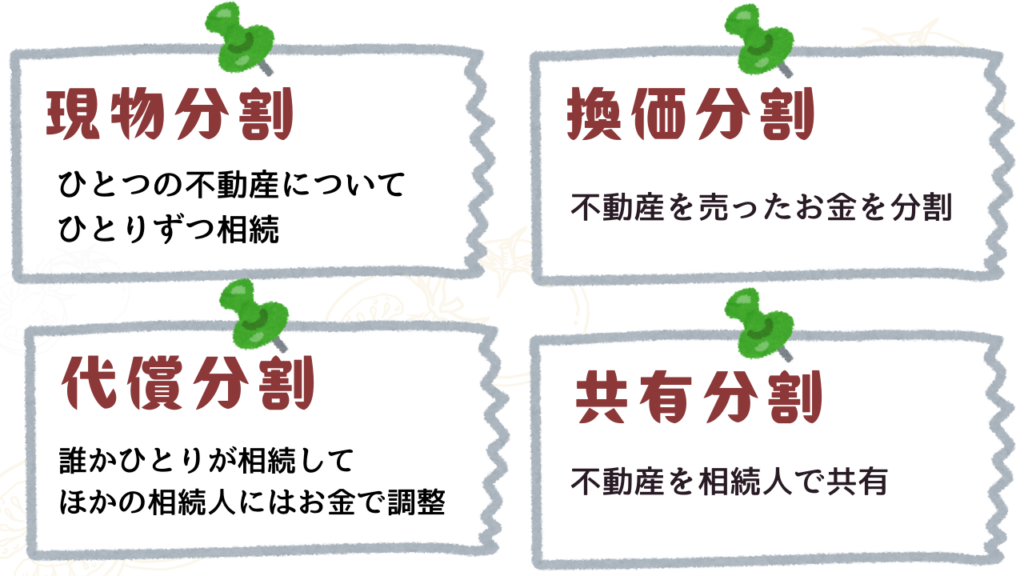

相続でもらう財産は、土地や建物のような「不動産」のほかに、預金や株式など、いろいろありますよね。でも、不動産は“現物”そのものをバツンと切り分けるわけにはいきません。そのため、不動産を分けるときには、次のような方法を検討する必要があります。

「え?難しそう…」と感じるかもしれませんが、ひとつひとつの意味をやさしく解説していきます。ご安心くださいね。

1. 現物分割(げんぶつぶんかつ)ってどんな方法?

◇ ひとつの不動産をそのまま相続するイメージ

- 土地や建物をそのまま受け取る方法 です。

- たとえば、土地の名義を「長男さん」に変える、建物は「次男さん」に名義を変える、といった感じ。

◇ メリット

- シンプル! 現物(不動産そのもの)を誰かのものにするだけなので、手続きが比較的わかりやすいです。

- 不動産を売却せずに持ち続けたい場合は、この方法がいちばん自然です。

◇ デメリット

- 不動産の価値に偏りがある場合、ほかの相続人が不公平と感じる 可能性がある。

- たとえば、土地の評価額が大きすぎる…など。

2. 換価分割(かんかぶんかつ)ってどんな方法?

◇ 「不動産を売ってお金にして、分けましょう」という方法

- 不動産を売却して、その売却代金を相続人どうしで分ける やり方です。

- 「不動産は現金化してみんなで均等に受け取ったほうがスッキリする」と思うケースでは、こちらが選ばれやすいです。

◇ メリット

- 分けやすい! お金にすれば、たとえば「3人で3等分」「2人なら半分ずつ」ときっちり分けられるので、トラブルが少なくなる傾向があります。

- 古い不動産で管理費がかさむ場合や、誰も住む予定がない場合にも向いています。

◇ デメリット

- 不動産の売却という手間と時間が必要 です。

- すぐに買い手がつかない場合もありますし、売却価格が思っていたより安くなるリスクも。

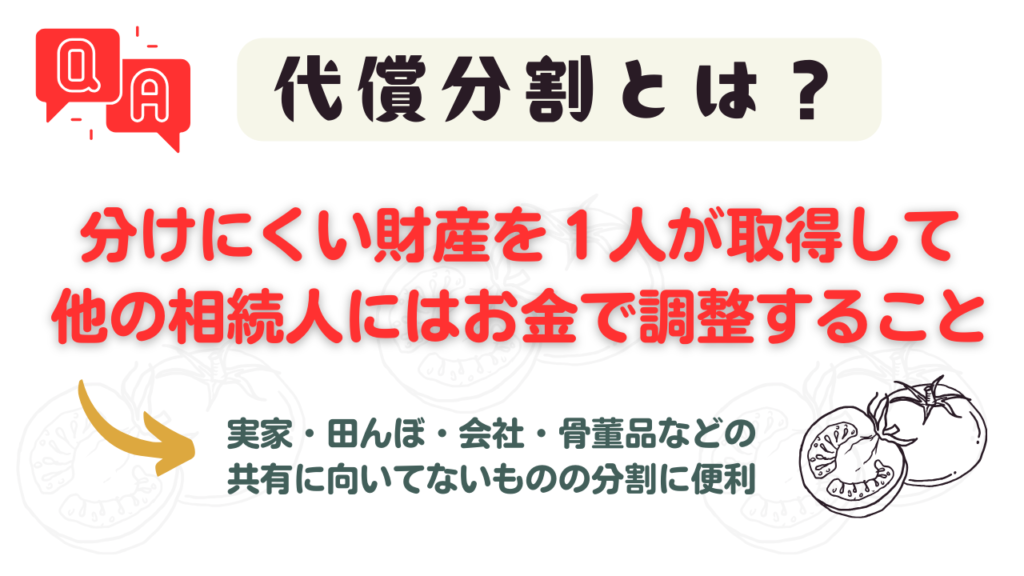

3. 代償分割(だいしょうぶんかつ)ってどんな方法?

◇ 現物分割と換価分割のいいとこ取り…かも?

- 不動産を誰かひとりが相続し、ほかの相続人には「お金」で補償(代償)する 方法です。

- たとえば、「長男さんが土地を相続する代わりに、次男さんには現金〇〇円を渡す」というイメージ。

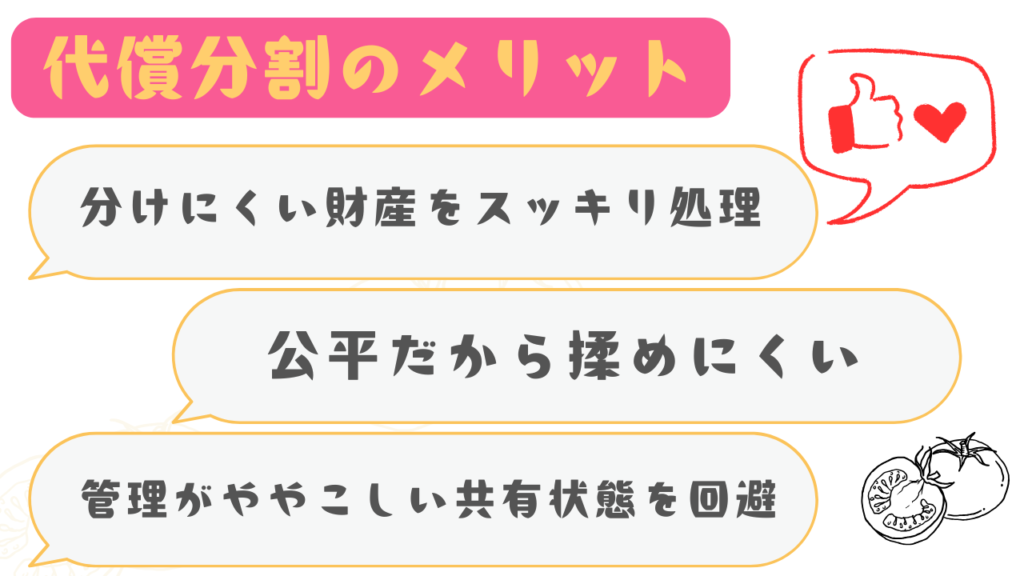

◇ メリット

- 不動産を手放したくない人が、現物を相続できる。

- 不動産の名義をひとりに集中させるので、将来売却するときなどの管理が楽になることも。

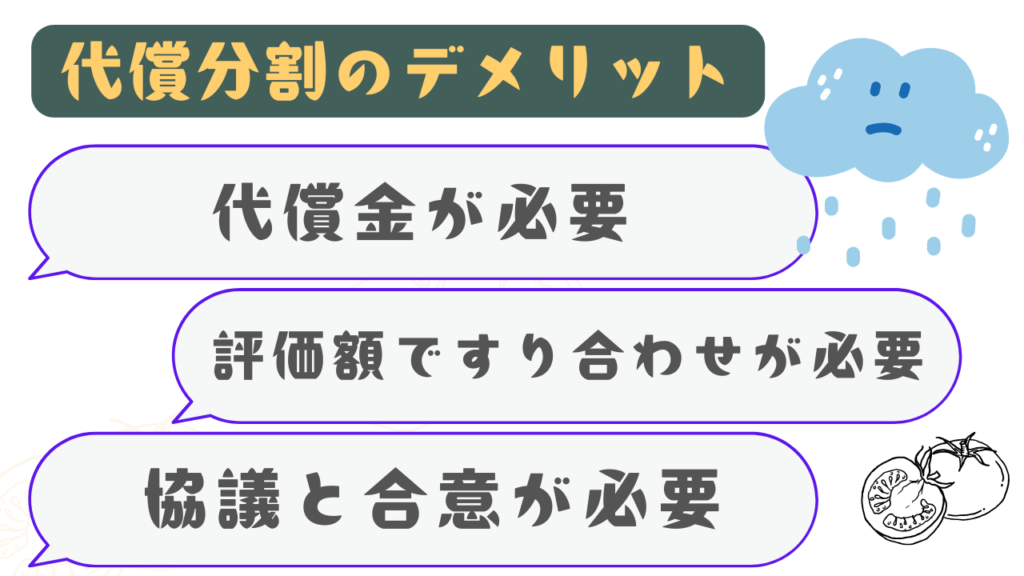

◇ デメリット

- 不動産を相続する人に、代償金を用意する経済力が必要。

- 代償金の額は不動産評価をもとに決めるので、それなりの金額になる可能性があります。

どの方法がいい?選ぶポイントは?

- みんなで話し合って合意できる方法を探す

- まずは相続人全員が集まって、「こうしたい」「ああしたい」と意見を出し合うことが大切です。

- 不動産の条件を確認する

- すぐに売れる地域なのか?

- 不動産を誰かが使う予定はあるのか?

- 固定資産税などの維持費は誰が払うのか?

- 相続人の経済状況を考える

- 代償分割を選ぶなら、代償金を準備できる人がいるかどうか。

- 相続したい気持ちや思い出を大切に

- 「先祖代々の土地だから残したい」「お父さんが建てた家を残したい」という家族の気持ちがある場合は、無理に売らない選択もアリ。

最終的には、みんなが納得できるかどうか がいちばん大事なポイント。相続で一番こわいのは、家族のもめごとですからね。

まとめ:あなたのケースに合う分割方法を

- 不動産を残して持ちたいなら → 現物分割 あるいは 代償分割

- とにかくスッキリしたいなら → 換価分割

相続のカタチは、家族構成や不動産の条件、相続人の状況によって様々です。「これが一番」という正解はありません。だからこそ、まずは家族でじっくり話し合うこと が大切です。

もし、どの方法がいいのかわからない…と迷ったら、税理士や弁護士、司法書士などの専門家に相談してみましょう。将来のトラブルを避けるためにも、早めの準備と情報収集が大事ですよ。

今回は、不動産の分割方法として「現物分割」「換価分割」「代償分割」の3つをご紹介しました。あなたとご家族が安心して納得できる分割方法を見つけてくださいね。

それでは、最後までお読みいただきありがとうございました!相続はむずかしく感じるかもしれませんが、「知識は力」。少しずつ理解して、後悔のない相続を目指しましょう。

コメント