皆さんは「遺産相続」と聞くと、どのようなイメージをお持ちでしょうか?

「相続税が高そう」「書類がたくさんあって面倒そう」「家族同士でモメたらどうしよう…」など、不安になる方も多いですよね。

でも大丈夫。

ちょっとした準備や知識があれば、スムーズに相続の手続きができるうえ、節税もしっかり狙えます。

今回のブログでは、相続の“争族”化を防ぐポイントと、節税のコツをあわせて解説いたします。

ぜひ、これをきっかけに相続対策について考えてみてくださいね。

1.なぜ「争族」になるの?

「うちの家族は仲がいいから大丈夫!」と思っていても、いざ相続が発生すると意見が食い違うことがあります。

特に、多くの方が思い浮かべるのが「財産をめぐる争い」でしょう。

お金が絡むと普段は仲の良い家族や親族でも、思わぬ意地の張り合いになってしまうことも少なくありません。

たとえば……

これらは、実際によく耳にする声です。

最初は話し合いをしていたつもりでも、感情がぶつかるとその後ずっと仲が悪くなってしまうことも…。

ポイントは、「事前に話し合っておく」こと。

家族みんなが元気なうちに意見をすり合わせておけば、相続開始後にガラッと話が変わることも少なくなります。

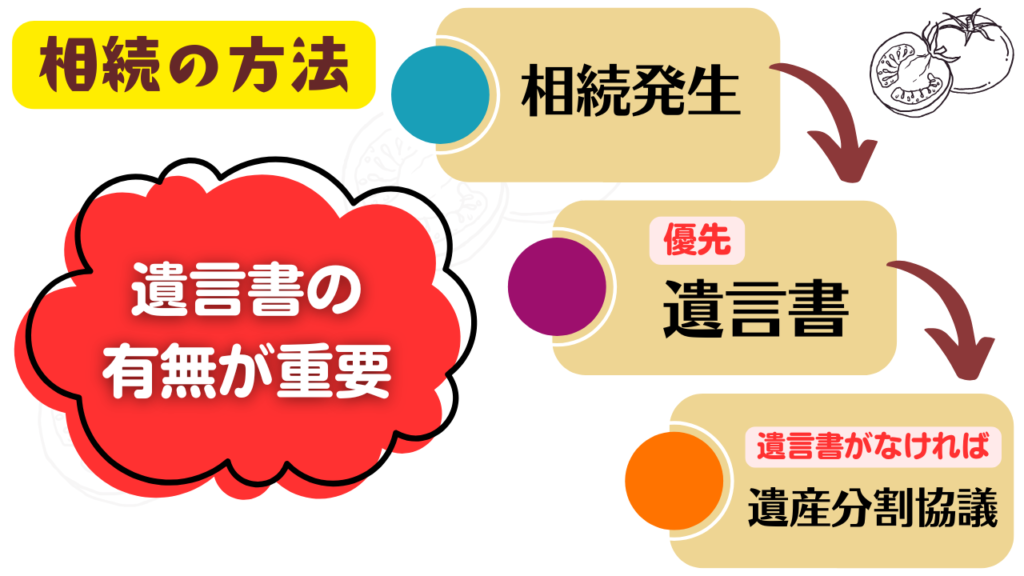

2.まずは「遺言書」を活用しよう

「争族」を避けるための一番の鍵は、やはり「遺言書」の存在です。

公的に有効な形で残しておけば、相続の分配に関して明確な基準ができます。

「遺言書は難しそう」「書き方がわからない」と感じるかもしれませんが、実は基本のポイントさえ押さえればそれほど難しくありません。

遺言書に書いておきたいこと

遺言書のタイプ

自筆証書遺言

紙とペン、印鑑があれば作成できる手軽さが魅力。

ただし、書式の不備があると無効になるリスクも…。

2020年からは、自筆証書遺言を法務局で保管してもらえる「自筆証書遺言保管制度」が始まり、紛失や改ざんのリスクを減らせるようになりました。

公正証書遺言

公証役場で公証人が作成するので、形式不備の心配がほぼありません。

遺言書の正確性を高めたい方、財産が多い方には安心です。

ただし、公証人手数料がかかります。

どちらを選ぶにせよ、後から「そんな遺言書、知らない!」と言われないように、家族に存在を伝えておくことがポイントです。

3.節税の基本は「生前贈与」

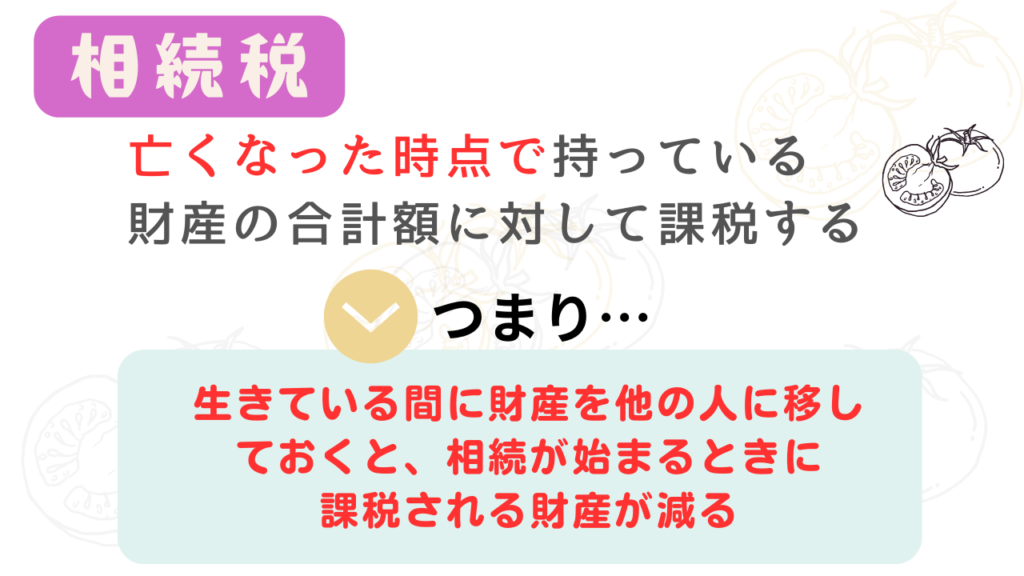

相続で気になるのが「相続税」ですよね。

できれば負担は抑えたいもの。

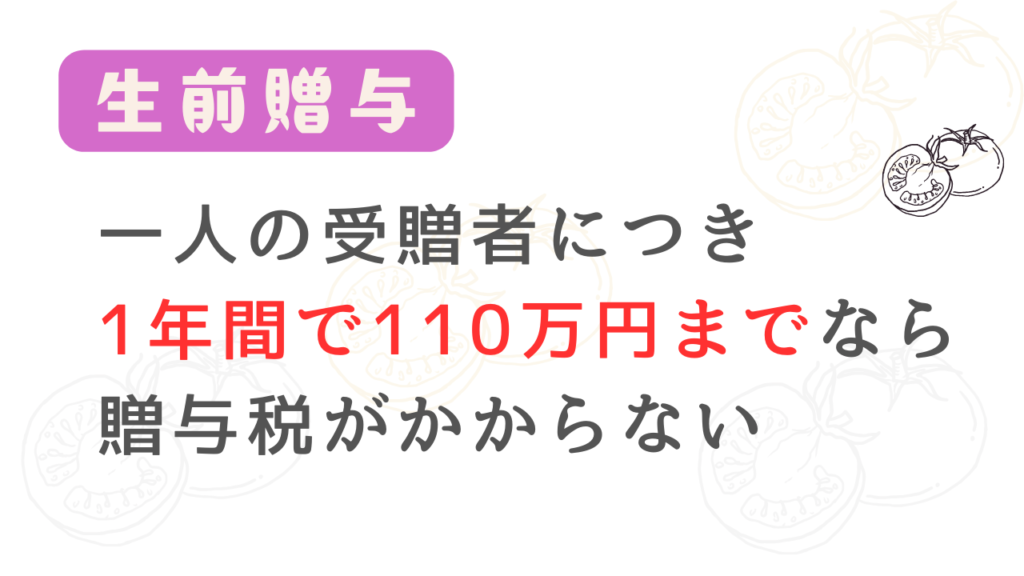

そこで注目したいのが生前贈与です。

生前贈与とは、存命中に子どもや孫へ財産を譲り渡すこと。

相続ではなく、贈与税が課せられることになります。

「贈与税も高いんじゃないの?」と気になる方も多いかと思いますが、活用次第ではかなり税金を抑えられる可能性があります。

代表的なものは以下のような制度です。

ただし、これらの制度は適用要件や上限額、期限などがあるため、使い方をしっかり確認しましょう。

4.遺留分にもご注意!

「遺言書や生前贈与を使えば、思い通りの分け方ができる」と思うかもしれませんが、無視できないのが“遺留分(いりゅうぶん)”という考え方です。

遺留分とは、特定の相続人が最低限相続できる権利のこと。

法定相続人(配偶者や子など)には、遺言書でどのように指定しても、一定の割合を請求する権利が認められています。

たとえば、すべての財産を長男に相続させると遺言で書いても、ほかの子どもから「遺留分をくれ!」と請求される可能性があるわけです。

もし遺留分を侵害してしまうと、トラブルの原因になることも…。

ポイントは、「遺留分を踏まえた分配」ができるかどうか。

相続人の誰もが納得できるように、遺言書を作成する前に、家族間でおおまかな話し合いをしておくのが理想ですね。

5.専門家に相談するメリット

相続の手続きや節税策は、法律や税制など複雑な知識が関わります。

「自分で全部調べるのは大変」「間違えたらどうしよう…」と心配になる方もいるでしょう。

そんなときは、専門家に相談するのがおすすめです。

行政書士は、遺言書の作成サポートや各種書類作成、相続人調査・戸籍収集などの面倒な手続きをお手伝いします。

必要に応じて税理士や弁護士とも連携ができますので、総合的なサポートが可能です。

相談のタイミングは早いほどトラブル回避につながります。

「まだ自分は元気だから」という方も、元気だからこそ話し合えることがたくさんありますよ。

6.「争族」を避けるためのまとめ

ここまでのポイントを整理すると、以下のようになります。

- 家族で事前によく話し合う

- 「自分はこう考えている」という意志を伝え、家族の意見を聞きましょう。

- 「自分はこう考えている」という意志を伝え、家族の意見を聞きましょう。

- 遺言書を活用する

- 自筆証書遺言か公正証書遺言か、状況に応じて選択。

付言事項で気持ちを補足することも大切。

- 自筆証書遺言か公正証書遺言か、状況に応じて選択。

- 生前贈与で節税対策を行う

- 非課税枠や特例制度を上手に活用すれば、将来の相続税を大幅に抑えられる場合も。

- 非課税枠や特例制度を上手に活用すれば、将来の相続税を大幅に抑えられる場合も。

- 遺留分の権利を考慮する

- 法定相続人が全員納得できる分配かどうかを意識。

- 法定相続人が全員納得できる分配かどうかを意識。

- 専門家に早めに相談する

- 行政書士をはじめ、税理士・弁護士などとの連携により、安心で抜け漏れのない相続対策が可能。

- 行政書士をはじめ、税理士・弁護士などとの連携により、安心で抜け漏れのない相続対策が可能。

「争族」を避けるには、一人で悩むのではなく、家族としっかり意思疎通をはかること、そして必要に応じて専門家の力を借りることが何より重要です。

7.いつ始めればいいの?

多くの方が、「相続対策はまだ先でいいんじゃない?」と後回しにしがち。

ですが、心身ともに元気なうちから動いておくほど、家族全員が安心できます。

突然の病気や事故など、いつ何が起こるかは誰にもわかりませんよね。

「元気なうちがチャンス」と思って、なるべく早めに取りかかることをおすすめします。

8.まとめ:笑顔で迎える“その日”のために

相続は、人が亡くなるという悲しいタイミングで行われるものです。

だからこそ、残された家族が複雑な手続きやトラブルでさらに心を痛めることがないよう、今のうちに準備をしておくことが大切だと思います。

こういった疑問や不安があれば、まずは専門家に相談してみましょう。

私も行政書士として、皆さまが“争族”とは無縁で、笑顔で相続の時を迎えられるようお手伝いをしています。

ぜひ、これを機に相続について前向きに考え、家族全員が安心できる未来を築いてくださいね。

最後までお読みいただき、ありがとうございました。

もし不明点や不安なことがありましたら、お気軽にご相談ください。

皆さんが穏やかに大切な家族と相続を迎えられるよう、心より応援しています。

コメント